トップページ > 住宅ローンの返済方法 > 元金均等返済方式

元金均等返済方式

元金均等返済方式とは、住宅ローンの借入元金を返済回数で割った額に、残高に対する利息を上乗せして返済する方法です。

わかりやすく言えば、毎月決まった返済元金に利息を上乗せした額を返済します。

この方式ですと毎月一定額の元金を返済していくので、元利均等返済方式に比べてローン残高が確実に減りトータルで支払う利息が少なくなります。

しかし、落とし穴があります。

借入残高の減少するスピードは早いんですが、返済当初の返済額が大きくなり返済負担が重いんです。

毎月の返済額は毎月決まった返済元金+利息で構成されます。

毎月決まった返済元金は変わりませんが、返済当初は元金が大きいので利息部分が大きいのです。

返済するに従って毎月の返済額は減っていきます。

しかし、返済当初の負担が大きくなってしまうのがネックです。

返済当初って年齢も若いわけですから、そこで返済負担が大きいのってキツイですよね。

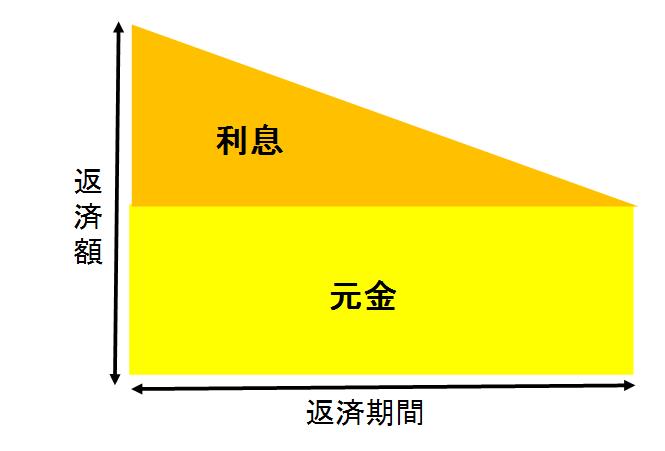

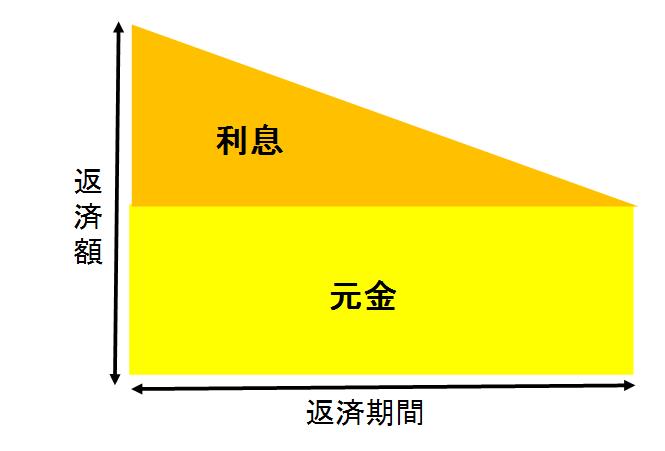

わかりやすいように図で説明します。

元金均等返済方式のイメージ

元金の返済額は毎月同じです。

しかし、毎月の返済額には元金に利息が加わります。

住宅ローンの返済当初は住宅ローン元金も大きく、その元金に対して利息がかかりますので、利息の額も大きくなります。

返済が進めば元金も減って、その分利息も減少しますので毎月の返済額は次第に少なくなっていきます。

つまり、返済開始の段階が毎月の返済額が一番大きいんです。

ここがネックで元金均等返済方式を選ばれる方が少ないんでしょうね。

それではもう一つの返済方法である「元利均等返済方式」を見てみましょう。

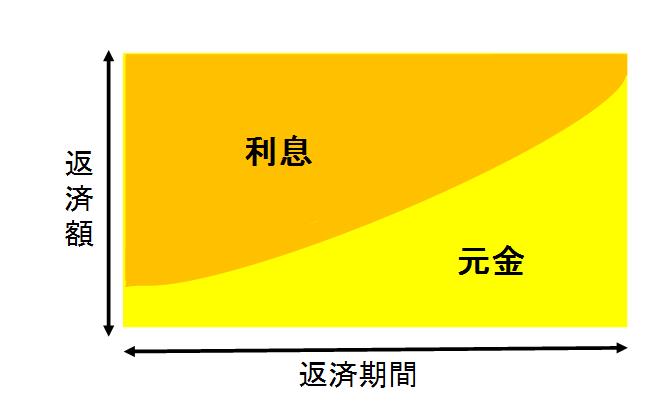

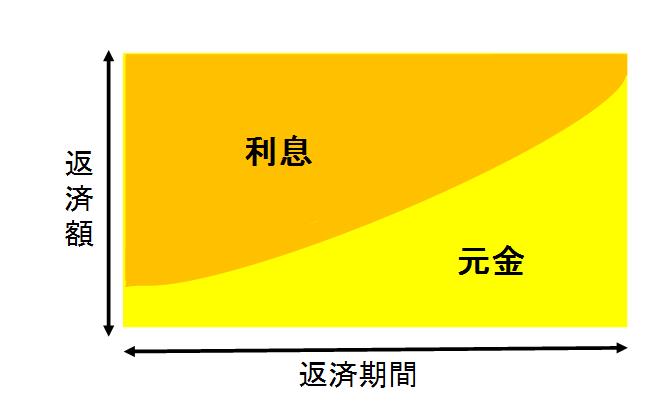

元利均等返済方式のイメージ

返済額は毎月同じです。

しかし、毎月返済額に占める元金と利息の割合が違います。

住宅ローンの返済当初は住宅ローン元金も大きく、その元金に対して利息がかかりますので、利息の額も大きくなります。

つまり、住宅ローンの返済当初は毎月返済額に占める利息の割合が大きいんです。

極端な話、最初は利息だけを払っているような感じです。

これでは、なかなか住宅ローンは減りませんよね。

よく耳にする「住宅ローンを払い続けているのに、ローンがちっとも減らない」というのは、まさにこのことなんです。

では具体的な数字で両者を比較してみましょう。

1,000万円の住宅ローンを35年で返済するとします。

ボーナス払いなし、固定金利とし金利を2%でシミュレーションした返済額は以下の通りです。

元金均等返済方式の場合は総返済額が404,639円少なくなりますが、初回の返済額は約7,350円、初年度の返済額は約85,583円高くなります。

これは住宅ローンの借入額を1,000万円とした場合ですので、借入額が増えれば返済額の差はその金額に応じて拡大します。

総返済額は高くなってしまいますが、返済当初の負担が軽いことと返済計画の立てやすさから元利均等返済方式を選ぶ方が多いのでしょうね。

元金の減りが早い分、返済の総額、すなわち総返済額が「元利均等返済方式」よりも少なく済みます。

毎月の返済額が減少していく

返済開始当初の返済額は大きいいんですが、元金の減少に伴い利息も減少する分、返済の経過とともに毎月の返済額も減少していきます。

返済開始当初の返済額が大きく、「元利均等返済方式」に比べて返済開始当初の負担が大きなものになります。

総返済額が「元利均等返済方式」よりも少なく済むのに、「元利均等返済方式」を選ばれる方が多いのは、まさにこれがネックになっているからです。

2.子供の進学など将来的に資金が必要な計画がある人

「元金均等返済方式」と「元利均等返済方式」、どちらが得かと言えば、間違いなく元金均等返済方式です。

しかし、利用者が多いのは圧倒的に元利均等返済方式です。

やはり、総合的な観点より足元の現実が大事なんですよね。

次のページでは「元金均等返済方式」、「元利均等返済方式」ともに利用できる「ボーナス併用払い」について見ていきましょう。

わかりやすく言えば、毎月決まった返済元金に利息を上乗せした額を返済します。

この方式ですと毎月一定額の元金を返済していくので、元利均等返済方式に比べてローン残高が確実に減りトータルで支払う利息が少なくなります。

しかし、落とし穴があります。

借入残高の減少するスピードは早いんですが、返済当初の返済額が大きくなり返済負担が重いんです。

毎月の返済額は毎月決まった返済元金+利息で構成されます。

毎月決まった返済元金は変わりませんが、返済当初は元金が大きいので利息部分が大きいのです。

返済するに従って毎月の返済額は減っていきます。

しかし、返済当初の負担が大きくなってしまうのがネックです。

返済当初って年齢も若いわけですから、そこで返済負担が大きいのってキツイですよね。

わかりやすいように図で説明します。

元金均等返済方式のイメージ

元金の返済額は毎月同じです。

しかし、毎月の返済額には元金に利息が加わります。

住宅ローンの返済当初は住宅ローン元金も大きく、その元金に対して利息がかかりますので、利息の額も大きくなります。

返済が進めば元金も減って、その分利息も減少しますので毎月の返済額は次第に少なくなっていきます。

つまり、返済開始の段階が毎月の返済額が一番大きいんです。

ここがネックで元金均等返済方式を選ばれる方が少ないんでしょうね。

それではもう一つの返済方法である「元利均等返済方式」を見てみましょう。

元利均等返済方式のイメージ

返済額は毎月同じです。

しかし、毎月返済額に占める元金と利息の割合が違います。

住宅ローンの返済当初は住宅ローン元金も大きく、その元金に対して利息がかかりますので、利息の額も大きくなります。

つまり、住宅ローンの返済当初は毎月返済額に占める利息の割合が大きいんです。

極端な話、最初は利息だけを払っているような感じです。

これでは、なかなか住宅ローンは減りませんよね。

よく耳にする「住宅ローンを払い続けているのに、ローンがちっとも減らない」というのは、まさにこのことなんです。

では具体的な数字で両者を比較してみましょう。

1,000万円の住宅ローンを35年で返済するとします。

ボーナス払いなし、固定金利とし金利を2%でシミュレーションした返済額は以下の通りです。

| 毎月返済額 | 年間返済額 | 総返済額 | |

|---|---|---|---|

| 元利均等返済方式 | 33,126円 | 397,512円 | 13,912,920円 |

| 元金均等返済方式 | 40,476円(初回) | 483,095円(初年度) | 13,508,281円 |

| 差額 | 7,350円(初回) | 85,583円(初年度) | 404,639円 |

元金均等返済方式の場合は総返済額が404,639円少なくなりますが、初回の返済額は約7,350円、初年度の返済額は約85,583円高くなります。

これは住宅ローンの借入額を1,000万円とした場合ですので、借入額が増えれば返済額の差はその金額に応じて拡大します。

総返済額は高くなってしまいますが、返済当初の負担が軽いことと返済計画の立てやすさから元利均等返済方式を選ぶ方が多いのでしょうね。

元金均等返済方式のメリット

総返済額が少ない元金の減りが早い分、返済の総額、すなわち総返済額が「元利均等返済方式」よりも少なく済みます。

毎月の返済額が減少していく

返済開始当初の返済額は大きいいんですが、元金の減少に伴い利息も減少する分、返済の経過とともに毎月の返済額も減少していきます。

元金均等返済方式のデメリット

返済開始当初の負担が大きい返済開始当初の返済額が大きく、「元利均等返済方式」に比べて返済開始当初の負担が大きなものになります。

総返済額が「元利均等返済方式」よりも少なく済むのに、「元利均等返済方式」を選ばれる方が多いのは、まさにこれがネックになっているからです。

元金均等返済方式はこんな人にお勧め

1.とにかく少しでも早く住宅ローンを減らしたい人2.子供の進学など将来的に資金が必要な計画がある人

「元金均等返済方式」と「元利均等返済方式」、どちらが得かと言えば、間違いなく元金均等返済方式です。

しかし、利用者が多いのは圧倒的に元利均等返済方式です。

やはり、総合的な観点より足元の現実が大事なんですよね。

次のページでは「元金均等返済方式」、「元利均等返済方式」ともに利用できる「ボーナス併用払い」について見ていきましょう。