トップページ > 住宅ローンの選び方(借り換え編) > 借り換える住宅ローンを検証してみる

借り換える住宅ローンを検証してみる

前のページで説明したように、住宅ローンの借り換えはまず自分が現在借りている住宅ローンの内容を確認することから始まります。

あなたが現在借入れている住宅ローンの「現在の金利」、「残り返済期間」、「ローン残高」は確認できましたか?

住宅ローンの借り換えは、現在借入れている住宅ローンよりも新しい住宅ローンの方が条件が良くなければ借り換えのメリットは一切ありません。

また、現在借入れている住宅ローンが「全期間固定金利型」なのか「固定金利期間選択型」なのか「変動金利型」なのかによっても対応が変わりますし、新たに借り換える住宅ローンを「全期間固定金利型」、「固定金利期間選択型」、「変動金利型」のどれにするかによっても効果が変わります。

では実際の借り換えケースを見てみましょう。

住宅ローンを借りている間、ずっと金利が変わらないんです。

全期間の適用金利が一定のものと途中で金利が変わる2段階の金利(当初10年間と11年目以降など)のものがあります。

現在の住宅ローンより低い金利の全期間固定金利型に借り換えをすれば、確実に返済額を減らすことができます。

また、返済額が変わらない安心も続きます。

少しでも金利が低いものがあれば、借り換えの効果を検証してみましょう。

なお、比較するときは諸費用分もあわせて考える必要があります。

金利差が小さい場合には、諸費用分を加えるとあまりメリットが出ないこともあります。

また、「フラット35」は団体信用生命保険の特約料は金利には含まれず、別途支払いになっています。

民間の住宅ローンから借り換える場合、特約料なども発生しますので金融機関に確認しておく必要があります。

さらに、他の金融機関で借り換える場合はすでに借りている金融機関の抵当権を抹消し、新たに借り換える金融機関に抵当権を設定するなどのコストが発生してきます。

現在の住宅ローンが「全期間固定金利型」の場合

この場合の比較は簡単です。

なぜなら、現在借入れている住宅ローンの今後の総返済額が決まっているからです。

現在の住宅ローンの今後の総返済額 > 借り換える住宅ローンの今後の総返済額+諸費用

この図式であれば即借り換えを行うべきです。

特に現在の住宅ローンが市場金利の高い時に借りた全期間固定金利型の場合はメリット大です。

具体的に見てみましょう。

現在の住宅ローンは金利3%、残り返済期間25年、ローン残高が2,500万円残っているとします。

ボーナス返済なしの元利均等返済で考えます。

その場合の今後の返済額は次のようになります。

では、借り換えを検討している住宅ローンの金利が低ければ、どの位返済額が変わるのでしょうか。

この表からもわかるように、金利が0.2%低くなれば総返済額で約75万円低くなります。

金利が1%も違えば総返済額で400万円近い差が出るんです。

大きいと思いませんか。

毎月の返済額にしても12,500円も安くなるんです。

住宅ローンの借り換えにかかる諸費用は金融機関によって異なりますが、これを補っておつりがくるようなケースでは一日でも早く借り換えをした方がお得です。

現在は(平成29年2月現在)日銀によるマイナス金利政策により、史上最低の金利水準にあります。

もし、今借りている住宅ローンが金利の高い全期間固定金利型でしたら、借り換えを検討されてはいかがでしょうか。

現在の住宅ローンが「固定金利期間選択型」、「変動金利型」の場合

固定金利期間選択型住宅ローンとは、一定期間だけ金利を固定する特約を付けたローンで「当初5年間は金利○%」といったように返済期間中の一定期間は金利が固定されるタイプです。

その固定期間が終了すると、その時点の金利で変動金利型や固定金利選択型を選べる仕組みです。

固定期間終了後に再度固定期間を選択しなければ変動金利となるので、ここでは変動金利と同じ考え方で説明します。

上述のように、今借りている住宅ローンが全期間固定金利型でしたら比較が簡単なのですが、今借りている住宅ローンが変動金利型の場合はそう簡単に比較ができません。

ここでもう一度おさらいしておきます。

住宅ローンの借り換えでメリットが出るケースは次の図式に当てはまる場合でした。

現在の住宅ローンの今後の総返済額 > 借り換える住宅ローンの今後の総返済額+諸費用

全期間固定金利型への借り換えを検討しているわけですから、「借り換える住宅ローンの今後の総返済額+諸費用」ははっきりしています。

問題は「現在の住宅ローンの今後の総返済額」なんです。

現在の住宅ローンが「固定金利期間選択型」、「変動金利型」の場合は、金利が変動するため今後の総返済額が分からないんです。

現在は史上まれにみる低金利時代で、全期間固定金利型住宅ローンの金利もたいへん低い水準にあります。

とは言っても、変動金利型住宅ローンの金利は全期間固定金利型住宅ローンの金利よりかなり低い水準にあり、変動金利型住宅ローンを借りている人の返済負担はとても軽い状況なんです。

変動金利型住宅ローンのリスクはズバリ、今後市場の金利が上昇することです。

今後の金利状況は誰にもわかりません。

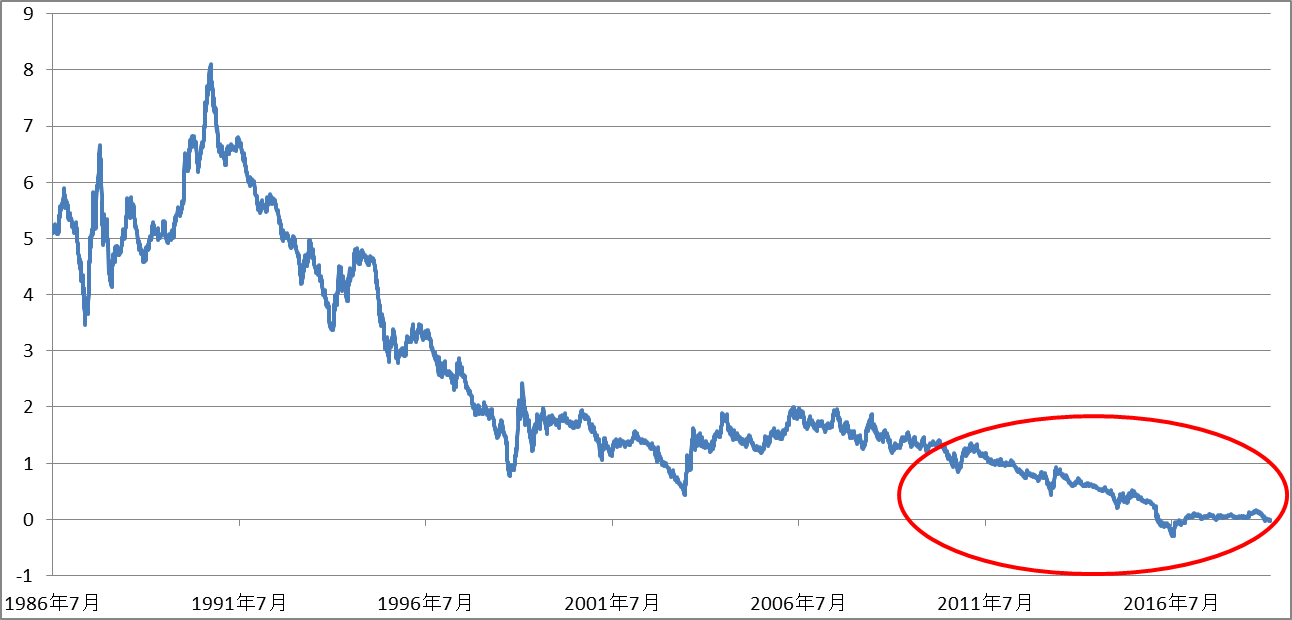

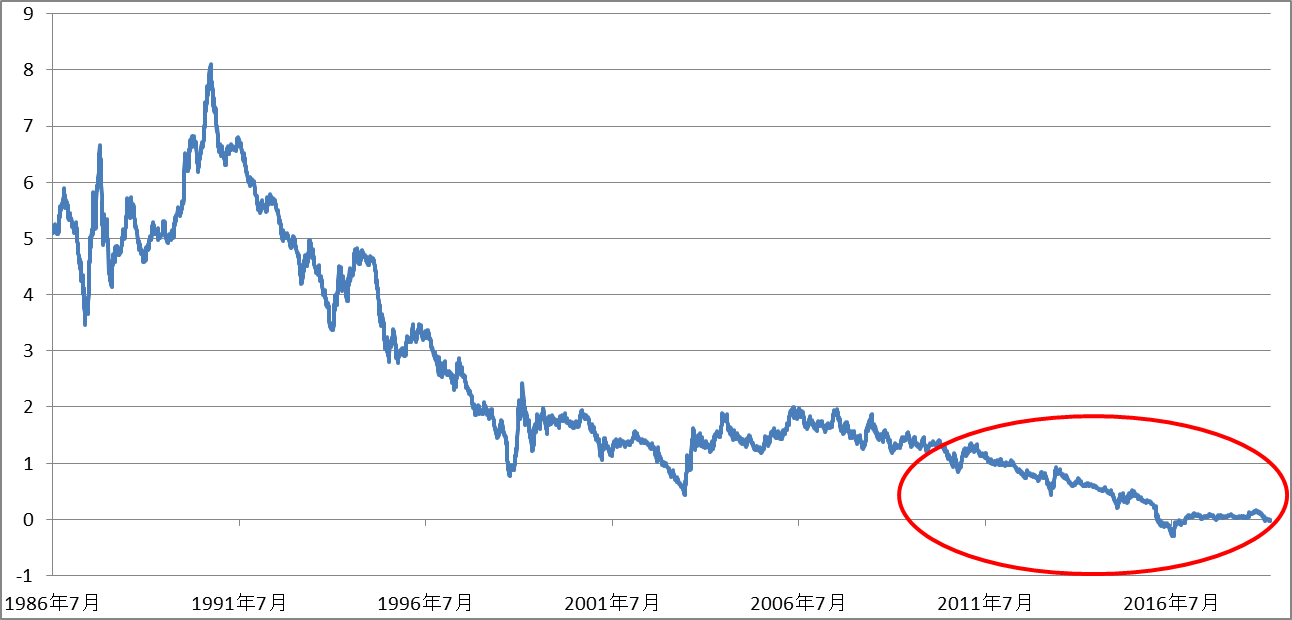

下記のグラフは日本の代表的な長期金利を示す10年物国債の金利です。

10年国債利回り(1986年7月~2019年2月)

ご覧の通り、金利は低下の一途を辿っています。

1980年代後半から1990年代初めにかけては、いわゆるバブルとよばれる時代で日本の景気が過熱していた時代でした。

長期金利は8%近くまで上昇しています。

このように景気がいいと金利は上昇するんです。

しかし、バブルがはじけ日本経済は長きにわたってデフレ(景気が悪化し株価や土地価格といった資産価値が低下すること)に陥ってしまいます。

そして、赤丸で囲った2010年以降は金利の低下に拍車がかかり、2016年1月に日銀が実施したマイナス金利政策によって、とうとう日本はかつて経験したことがないマイナス金利に突入したんです。

現在(2019年2月現在)の10年国債利回りはかろうじてプラスに転じていますが、その水準は限りなく0%に近い水準です。

話を元に戻します。

変動金利型住宅ローンを借りている人は現状この低金利のメリットを享受できていますので、現在はこの上なくハッピーな状況です。

要は、金利が今後どうなっていくか次第です。

金利は日本国内の景気によって左右されます。

仮に今後国内景気が上向けば、金利は上昇するんです。

バブル期のような8%という水準はさすがに考えにくいと思いますが、過去10年間で見ても2%程度までの金利上昇は現実にあったんです。

現在であれば1%台で全期間固定金利型住宅ローンを借りることができます。

全期間固定金利型住宅ローンにすれば今後の返済は固定され、金利上昇の心配をしなくて済みます。

現在の住宅ローンが「固定金利期間選択型」、「変動金利型」の方は、足許の返済負担は大きくなりますが、今後の金利上昇に備えて全期間固定金利型住宅ローンへの借り換えを検討してみるのもいいのではないでしょうか。

現在の住宅ローンが全期間固定金利型住宅ローンでしたら変動金利型に借り換えれば、足許の毎月の返済額は劇的に少なくなります。

ただし、全期間固定金利型と大きく違うのは、返済の途中で金利が変わる可能性があることです。

変動金利型住宅ローンに借り換えをする場合、金利差が小さいほど、残りの期間が長いほど、また残高が多いほど、将来金利上昇した場合には影響を受けやすくなります。

どのくらいまでなら返済額が増えても大丈夫なのか、将来の家計状況とあわせて考えることが大切です。

そのためには、変動金利型住宅ローンのしくみと特徴をきちんと理解しておくことが大事です。

今後の金利動向は誰にもわかりませんが、仮に日本の市場金利が今後大きく上昇しないのであれば、変動金利型住宅ローンの方が圧倒的に有利です。

今後も日本の市場金利は上昇しないとの相場観をお持ちなのであれば、変動金利型住宅ローンを選択することになります。

何度も繰り返しますが、市場金利の動向だけは誰にもわかりませんが・・・

固定金利期間選択型住宅ローンとは、一定期間だけ金利を固定する特約を付けたローンで「当初5年間は金利○%」といったように返済期間中の一定期間は金利が固定されるタイプです。

金利固定期間は2年、3年、5年、7年、10年、15年、20年、25年などがあり、その中から顧客が選択するんです。

その固定期間が終了すると、その時点の金利で変動金利型や固定金利選択型を選べる仕組みです。

全期間固定金利型と変動金利型のミックスといった感じですね。

ただし、当初固定期間の金利は低くても、固定期間が終わって、その時の金利が上昇していると、その後の返済負担が増えてしまうこともありえます。

固定金利選択型住宅ローンの場合は総返済額を少なくするというより、一定の期間だけ確実に返済額を抑えたい場合に効果的です。

例えば子供の教育費にお金がかかる時期などには、その期間の返済額を確定することができますので有効な手段であると言えます。

繰り返しになりますが、変動金利型の住宅ローンの場合は今後の金利動向によって総返済額が変化します。

ですから、借り換えをして正解だったのかの最終的な答えは完済後にしかわかりません。

教科書的には低金利時には固定金利、高金利時には変動金利がセオリーです。

現在(2017年2月現在)は間違いなく低金利時です。

今後、金利が上昇するのであれば固定金利が有利です。

しかし、現在が低金利時とはいえこの状況が長く続くことも考えられます。

そうなれば変動金利型のメリットが大きくなります。

正直金利メリットは答えが見えません。

しかし、一つ確実に言えるのは固定金利にすれば、今後発生するかもしれない金利上昇というリスクは回避できます。

資金計画は家族構成やその家族によってまちまちです。

今後の家族のライフプランにフィットする形で住宅ローンの借り換えを検討することが何よりも大切です。

あなたが現在借入れている住宅ローンの「現在の金利」、「残り返済期間」、「ローン残高」は確認できましたか?

住宅ローンの借り換えは、現在借入れている住宅ローンよりも新しい住宅ローンの方が条件が良くなければ借り換えのメリットは一切ありません。

また、現在借入れている住宅ローンが「全期間固定金利型」なのか「固定金利期間選択型」なのか「変動金利型」なのかによっても対応が変わりますし、新たに借り換える住宅ローンを「全期間固定金利型」、「固定金利期間選択型」、「変動金利型」のどれにするかによっても効果が変わります。

では実際の借り換えケースを見てみましょう。

全期間固定金利型へ借り換え

全期間固定金利型とは名前の通り、借入申込時または契約時に全返済期間の適用金利が決まるタイプです。住宅ローンを借りている間、ずっと金利が変わらないんです。

全期間の適用金利が一定のものと途中で金利が変わる2段階の金利(当初10年間と11年目以降など)のものがあります。

現在の住宅ローンより低い金利の全期間固定金利型に借り換えをすれば、確実に返済額を減らすことができます。

また、返済額が変わらない安心も続きます。

少しでも金利が低いものがあれば、借り換えの効果を検証してみましょう。

なお、比較するときは諸費用分もあわせて考える必要があります。

金利差が小さい場合には、諸費用分を加えるとあまりメリットが出ないこともあります。

また、「フラット35」は団体信用生命保険の特約料は金利には含まれず、別途支払いになっています。

民間の住宅ローンから借り換える場合、特約料なども発生しますので金融機関に確認しておく必要があります。

さらに、他の金融機関で借り換える場合はすでに借りている金融機関の抵当権を抹消し、新たに借り換える金融機関に抵当権を設定するなどのコストが発生してきます。

現在の住宅ローンが「全期間固定金利型」の場合

この場合の比較は簡単です。

なぜなら、現在借入れている住宅ローンの今後の総返済額が決まっているからです。

現在の住宅ローンの今後の総返済額 > 借り換える住宅ローンの今後の総返済額+諸費用

この図式であれば即借り換えを行うべきです。

特に現在の住宅ローンが市場金利の高い時に借りた全期間固定金利型の場合はメリット大です。

具体的に見てみましょう。

現在の住宅ローンは金利3%、残り返済期間25年、ローン残高が2,500万円残っているとします。

ボーナス返済なしの元利均等返済で考えます。

その場合の今後の返済額は次のようになります。

| 金利 | 毎月返済額 | 年間返済額 | 総返済額 |

|---|---|---|---|

| 3.0% | 118,552円 | 1,422,624円 | 35,565,600円 |

では、借り換えを検討している住宅ローンの金利が低ければ、どの位返済額が変わるのでしょうか。

| 金利 | 毎月返済額 | 年間返済額 | 総返済額 |

|---|---|---|---|

| 2.8% | 115,968円 | 1,391,616円 | 34,790,400円 |

| 2.6% | 113,417円 | 1,361,004円 | 34,025,100円 |

| 2.4% | 110,899円 | 1,330,788円 | 33,269,700円 |

| 2.2% | 108,414円 | 1,300,968円 | 32,524,200円 |

| 2.0% | 105,963円 | 1,271,556円 | 31,788,900円 |

この表からもわかるように、金利が0.2%低くなれば総返済額で約75万円低くなります。

金利が1%も違えば総返済額で400万円近い差が出るんです。

大きいと思いませんか。

毎月の返済額にしても12,500円も安くなるんです。

住宅ローンの借り換えにかかる諸費用は金融機関によって異なりますが、これを補っておつりがくるようなケースでは一日でも早く借り換えをした方がお得です。

現在は(平成29年2月現在)日銀によるマイナス金利政策により、史上最低の金利水準にあります。

もし、今借りている住宅ローンが金利の高い全期間固定金利型でしたら、借り換えを検討されてはいかがでしょうか。

現在の住宅ローンが「固定金利期間選択型」、「変動金利型」の場合

固定金利期間選択型住宅ローンとは、一定期間だけ金利を固定する特約を付けたローンで「当初5年間は金利○%」といったように返済期間中の一定期間は金利が固定されるタイプです。

その固定期間が終了すると、その時点の金利で変動金利型や固定金利選択型を選べる仕組みです。

固定期間終了後に再度固定期間を選択しなければ変動金利となるので、ここでは変動金利と同じ考え方で説明します。

上述のように、今借りている住宅ローンが全期間固定金利型でしたら比較が簡単なのですが、今借りている住宅ローンが変動金利型の場合はそう簡単に比較ができません。

ここでもう一度おさらいしておきます。

住宅ローンの借り換えでメリットが出るケースは次の図式に当てはまる場合でした。

現在の住宅ローンの今後の総返済額 > 借り換える住宅ローンの今後の総返済額+諸費用

全期間固定金利型への借り換えを検討しているわけですから、「借り換える住宅ローンの今後の総返済額+諸費用」ははっきりしています。

問題は「現在の住宅ローンの今後の総返済額」なんです。

現在の住宅ローンが「固定金利期間選択型」、「変動金利型」の場合は、金利が変動するため今後の総返済額が分からないんです。

現在は史上まれにみる低金利時代で、全期間固定金利型住宅ローンの金利もたいへん低い水準にあります。

とは言っても、変動金利型住宅ローンの金利は全期間固定金利型住宅ローンの金利よりかなり低い水準にあり、変動金利型住宅ローンを借りている人の返済負担はとても軽い状況なんです。

変動金利型住宅ローンのリスクはズバリ、今後市場の金利が上昇することです。

今後の金利状況は誰にもわかりません。

下記のグラフは日本の代表的な長期金利を示す10年物国債の金利です。

10年国債利回り(1986年7月~2019年2月)

ご覧の通り、金利は低下の一途を辿っています。

1980年代後半から1990年代初めにかけては、いわゆるバブルとよばれる時代で日本の景気が過熱していた時代でした。

長期金利は8%近くまで上昇しています。

このように景気がいいと金利は上昇するんです。

しかし、バブルがはじけ日本経済は長きにわたってデフレ(景気が悪化し株価や土地価格といった資産価値が低下すること)に陥ってしまいます。

そして、赤丸で囲った2010年以降は金利の低下に拍車がかかり、2016年1月に日銀が実施したマイナス金利政策によって、とうとう日本はかつて経験したことがないマイナス金利に突入したんです。

現在(2019年2月現在)の10年国債利回りはかろうじてプラスに転じていますが、その水準は限りなく0%に近い水準です。

話を元に戻します。

変動金利型住宅ローンを借りている人は現状この低金利のメリットを享受できていますので、現在はこの上なくハッピーな状況です。

要は、金利が今後どうなっていくか次第です。

金利は日本国内の景気によって左右されます。

仮に今後国内景気が上向けば、金利は上昇するんです。

バブル期のような8%という水準はさすがに考えにくいと思いますが、過去10年間で見ても2%程度までの金利上昇は現実にあったんです。

現在であれば1%台で全期間固定金利型住宅ローンを借りることができます。

全期間固定金利型住宅ローンにすれば今後の返済は固定され、金利上昇の心配をしなくて済みます。

現在の住宅ローンが「固定金利期間選択型」、「変動金利型」の方は、足許の返済負担は大きくなりますが、今後の金利上昇に備えて全期間固定金利型住宅ローンへの借り換えを検討してみるのもいいのではないでしょうか。

変動金利型へ借り換え

変動金利型は全期間固定金利型と比べると金利はグッと低くなっています。現在の住宅ローンが全期間固定金利型住宅ローンでしたら変動金利型に借り換えれば、足許の毎月の返済額は劇的に少なくなります。

ただし、全期間固定金利型と大きく違うのは、返済の途中で金利が変わる可能性があることです。

変動金利型住宅ローンに借り換えをする場合、金利差が小さいほど、残りの期間が長いほど、また残高が多いほど、将来金利上昇した場合には影響を受けやすくなります。

どのくらいまでなら返済額が増えても大丈夫なのか、将来の家計状況とあわせて考えることが大切です。

そのためには、変動金利型住宅ローンのしくみと特徴をきちんと理解しておくことが大事です。

今後の金利動向は誰にもわかりませんが、仮に日本の市場金利が今後大きく上昇しないのであれば、変動金利型住宅ローンの方が圧倒的に有利です。

今後も日本の市場金利は上昇しないとの相場観をお持ちなのであれば、変動金利型住宅ローンを選択することになります。

何度も繰り返しますが、市場金利の動向だけは誰にもわかりませんが・・・

固定金利選択型へ借り換え

住宅ロー金利は低くしたい、でも返済額はある程度安定させたいと考える人は、固定金利選択型を選ぶ方法もあります。固定金利期間選択型住宅ローンとは、一定期間だけ金利を固定する特約を付けたローンで「当初5年間は金利○%」といったように返済期間中の一定期間は金利が固定されるタイプです。

金利固定期間は2年、3年、5年、7年、10年、15年、20年、25年などがあり、その中から顧客が選択するんです。

その固定期間が終了すると、その時点の金利で変動金利型や固定金利選択型を選べる仕組みです。

全期間固定金利型と変動金利型のミックスといった感じですね。

ただし、当初固定期間の金利は低くても、固定期間が終わって、その時の金利が上昇していると、その後の返済負担が増えてしまうこともありえます。

固定金利選択型住宅ローンの場合は総返済額を少なくするというより、一定の期間だけ確実に返済額を抑えたい場合に効果的です。

例えば子供の教育費にお金がかかる時期などには、その期間の返済額を確定することができますので有効な手段であると言えます。

まとめ

現在の住宅ローンが全期間固定金利型住宅ローンでしたら、それよりも金利の低い全期間固定金利型住宅ローンに借り換えるとメリットが出ます。(諸経費は考慮してください)繰り返しになりますが、変動金利型の住宅ローンの場合は今後の金利動向によって総返済額が変化します。

ですから、借り換えをして正解だったのかの最終的な答えは完済後にしかわかりません。

教科書的には低金利時には固定金利、高金利時には変動金利がセオリーです。

現在(2017年2月現在)は間違いなく低金利時です。

今後、金利が上昇するのであれば固定金利が有利です。

しかし、現在が低金利時とはいえこの状況が長く続くことも考えられます。

そうなれば変動金利型のメリットが大きくなります。

正直金利メリットは答えが見えません。

しかし、一つ確実に言えるのは固定金利にすれば、今後発生するかもしれない金利上昇というリスクは回避できます。

資金計画は家族構成やその家族によってまちまちです。

今後の家族のライフプランにフィットする形で住宅ローンの借り換えを検討することが何よりも大切です。